今回は、「国民年金保険料の失業等による特例免除申請(全額免除)」について書いていきます。

厚生年金に加入していた人が退職して無職等になる場合、

国民年金へ加入し、国民年金保険料を納めることになります。

『2年前納』が一番お得なように見えますが、

「いつ再就職して厚生年金に再加入するか分からないし、そんな先の分まで払うのも嫌だな・・・」

と迷っている人も多いと思います。

そんな人には、『失業等による特例免除申請(全額免除)』という選択肢がおすすめです。

所得が少ないときや失業により保険料を納めるのが困難なときは、

本人の申請によって納付が全額免除される制度があります。

この免除申請について知っておくと人生の選択肢が広がるので、

今回は免除申請について、私の経験を交えて紹介したいと思います。

・退職後に無職となり、国民年金保険料を前納すべきか迷っている人

・国民年金保険料の一番お得な納付方法を知りたい人

・そもそも国民年金保険料を納めるつもりがない人(※「未納」は超危険ですよ!)

必見です。

※主に「退職後に一時的に無職となり、その後再就職を予定している人」向けの記事となっています。

本記事の構成は、下記目次の通りです。

はじめに:退職したら、厚生年金→国民年金に切り替える

厚生年金に加入していた人が退職するとき、

退職後14日以内に住民登録している市区町村役場の国民年金担当窓口で国民年金へ加入手続きを行います。

私も前職を退職した後、迅速にその手続きを行いました。

そして、その1ヶ月半後くらいに「国民年金保険料納付案内書」+「納付書」が届きました。

「納付のご案内」という紙も同封されており、

「前納(まとめて前払い)がお得!」と前納を猛アピールしてきます。

2年前納することで、

保険料額が398,400円から392,550円となり、15,850円もお得になるようです。

1ヶ月の保険料額は令和3年が16,610円、令和4年が16,590円なので、約1ヶ月分もお得になる計算です。

かなりお得ですが、

近いうちに再就職を予定している人など、2年分の保険料を前払いすることに抵抗がある人が多いと思います。

私もそうでした。

そして色々と調べるうちに、

失業して収入がない場合、納付が全額免除される『失業等による特例免除申請(全額免除)』という制度があることを知りました。

ここから先は、

『2年前納』よりもお得な選択肢となりうる『失業等による特例免除申請(全額免除)』について解説していきます。

後悔のしない選択をしましょう

失業等による特例免除申請(全額免除)について

前年所得が一定額以下の場合、申請により保険料の納付が『全額免除』または『一部免除(4分の3免除、半額免除、4分の1免除)』となる制度があります。

そして、失業の場合は特例として、前年所得が多い場合でも所得にかかわらず『全額免除』を受けることができます。

なお、自動的に免除になるわけではありません。

自分で年金事務所に連絡をして依頼をし、申請する必要があります。

「知らない」は本当に損です。

失業して現在の収入が0である場合、

それを証明できる書類を提出することで『全額免除』の対象となります。

「雇用保険受給資格者証」または「雇用保険被保険者離職票のコピー」などの証明書類をもれなく用意することが大切です。

※この証明書類があるのとないのでは大違いだということで、私も担当者に念を押されました。

これより、免除申請の手順を簡単に説明します。

失業等による特例免除申請(全額免除)の手順

※私の管轄の年金事務所の対応について記載します。

対応が異なる可能性もあるのでご了承ください。

①住民登録している市区町村の年金事務所へ電話

「国民年金保険料納付案内書」が送られてきている場合、

そこに年金事務所名と電話番号が記載してあります。

他に家族の収入がある等、個々の状況によって変わるので、

管轄の年金事務所の担当者へしっかり相談するようにしましょう。

退職(失業)して世帯収入が0である場合、

「退職(失業)したので特例免除申請をしたい」と伝えるとスムーズだと思います。

私の場合は状況を説明しただけで、

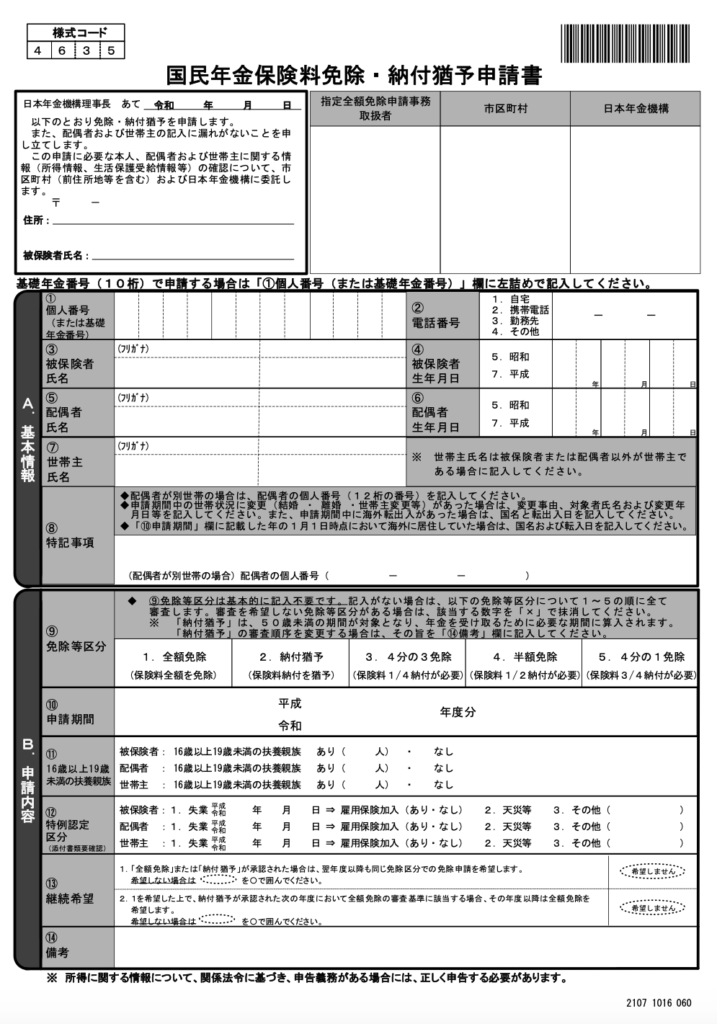

早急に「国民年金保険料免除・納付猶予申請書」を郵送してくれることとなりました。

②年金事務所から届いた申請書を記入・郵送

年金事務所から届いた「国民年金保険料免除・納付猶予申請書」に必要事項を記入をし、郵送を行います。

こちらと同じものが届きました。

ここで、「雇用保険受給資格者証」または「雇用保険被保険者離職票のコピー」などの失業の証明書類をもれなく同封することが大切です。

この証明書類があれば、前年所得が多い場合でも所得にかかわらず『全額免除』を受けることができます。

しかし、証明書類が無ければ前年所得に応じた審査になるため、免除にならない可能性が高くなるようです。

送付後は審査結果を待つだけです。

2ー3ヶ月かかりますが、証明書類が揃っていて世帯の収入がなければ『全額免除』となります。

このようなお得な制度ついては、年金事務所の人は親切丁寧に教えてくれません。

この制度を知っているだけで、選択肢がかなり広がります。「無知が損をする」典型だと思います。

この手順を踏むだけで、これから伝える多くのメリットを受けることができます。

失業等による特例免除申請(全額免除)のメリット 3つ

『失業等による特例免除申請』を行い、『全額免除』を受けることのメリットを紹介していきます。

①老齢・障害・遺族基礎年金の受給資格期間に含まれる

・老後にもらう老年基礎年金

・障害を負ったときに貰える障害基礎年金

・死亡した場合に遺族が受け取る遺族基礎年金

上記3つ全てにおいて、特例免除を受けた期間は受給資格期間に含まれます。

何も申請をせずに「未納」のままであれば、

「障害を負った時や死亡した時に一切の補償が受けられない」という大きなリスクがあります。

「未納」だけは絶対にやめましょう。

万が一の時に、大きな後悔をすることとなります。

「未納」のリスクについては、過去記事で詳しく書いています。

「未納」になってしまっている人は必見です。

全額免除となれば、老齢・障害・遺族基礎年金の受給資格はしっかり守られます。

最悪なリスクは回避できるので、本当にありがたいことです。

②追納しなくても、保険料の2分の1を納付したことになる

『全額免除』という名ですが、

『全額納付したことにしてもらえる』というわけではありません。

免除となった期間は『半額納付したことにしてもらえる』という形です。

老齢・障害・遺族基礎年金の受給資格がしっかり守られた上に、

1円も払わずに保険料の半分を納付したことにしてもらえます。

なお、「学生納付特例制度」などの「納付猶予」は1円も納付したことにはなりません(受給資格期間には含まれます)。

『半額納付したことにしてもらえる』のはかなりありがたいことで、

大きなメリットであると考えた方が良いでしょう。

③年収の高い年に追納すると大きな節税効果が得られる

前述の通り、全額免除になれば、免除となった期間は半額納付したことにしてもらえます。

つまり、あくまで半額であり、満額はもらえないことを意味します。

満額もらいたい場合は10年以内に追納することとなりますが、

年収の高い年に追納を行えば大きな節税効果が得られます。

追納による節税効果については、過去記事で詳しく解説しています。

学生納付特例制度と同じ理論なので、興味がある人は読んでみてください。

無職の年収0の年に国民年金保険料を払うのは非常に痛いですが、

再就職をして年収が高い年に追納をすればかなりお得です。

無職の時に『2年前納』するよりも、年収が高い年に追納した方がお得になるケースが多いです。

個々の状況で大きく変わりますが、一般的に『2年前納』の割引額よりも、追納時の節税効果の方が大きくなるケースが多いと思います。

個々でシミュレーション・比較してみてください。

そして、追納は年収が高い時にしましょう。

※3年以上後に追納する場合は加算額(延滞金のようなもの)がかかってくるので注意。

失業等による特例免除申請(全額免除)の注意点 2つ

メリットをたくさん挙げてきましたが、注意点もあります。

※ありがたいこと尽くしの制度なので、デメリットはありません。

①追納しないと年金受給額が減る

前述の通り、全額免除になれば、免除となった期間は半額納付したことにしてもらえます。

逆に言えば「半額しか納付していない」ので、追納しなければ確実に老後の年金受給額は減ります。

自分の老後のプランを考え、追納すべきか考える必要があります。

私は「学生納付特例」を使った3年間分は全額追納しましたが、

今回の分は追納すべきか迷っています。

50年以内に年金制度が完全に破綻する可能性はほぼありませんが、年金受給額が減ることは間違いありません。

追納すべきか?追納せずに自分の資産運用に組み込むべきか?

悩ましい問題です。

とにかく、失業等による特例免除申請を行い、「未納」を防ぐことが大切です。

「未納」を防いで「障害を負った時や死亡した時に一切の補償が受けられない」という最悪なリスクを回避できているのであれば、

追納については個々の状況に応じて判断すれば良いと考えています。

②追納する場合は全額納付が必要

全額免除になれば、免除となった期間は半額納付したことにしてもらえますが、

追納する場合は「残りの半額」を払えば良い訳ではありません。

全額免除であっても、追納する場合は全額納付が必要となります。

※令和3年分は16,610円、令和4年分は16,590円

失業等による特例免除申請(全額免除)はあくまで一時的な措置であり、

「追納できる=経済的余裕がある」という認識なので、当然のことだと思います。

再就職をした時など、

全額納付する余裕ができた場合は追納を検討していきましょう。

まとめ:退職した時は『失業等による特例免除申請』を行って選択肢を広げよう

以上、「国民年金保険料の失業等による特例免除申請」についてでした。

まとめです。

ーーーーーーーーーーーーーーーーーーーー

はじめに:退職したら、厚生年金→国民年金に切り替える

→「前納(まとめて前払い)がお得!」と前納を猛アピールされるが、

『失業等による特例免除申請(全額免除)』という選択肢もある

失業等による特例免除申請(全額免除)について

→自分で年金事務所に連絡をして依頼をし、申請する必要がある

失業等による特例免除申請(全額免除)の手順

①住民登録している市区町村の年金事務所へ電話

→他に家族の収入がある等、個々の状況によって変わるので注意

②年金事務所から届いた申請書を記入・郵送

→失業の証明書類をもれなく同封することが大切

※証明書類が漏れると免除が受けられなくなる

失業等による特例免除申請(全額免除)のメリット 3つ

①老齢・障害・遺族基礎年金の受給資格期間に含まれる

→障害を負った時や死亡した時の最悪のリスクは回避できる

②追納しなくても、保険料の2分の1を納付したことになる

→1円も払わずに保険料の半分を納付したことにしてもらえる

③年収の高い年に追納すると大きな節税効果が得られる

→一般的に『2年前納』の割引額よりも、

追納時の節税効果の方が大きくなるケースが多い

失業等による特例免除申請(全額免除)の注意点 2つ

①追納しないと年金受給額が減る

→追納については個々の状況に応じて判断する

②追納する場合は全額納付が必要

→全額免除であっても、追納する場合は全額納付が必要となる

ーーーーーーーーーーーーーーーーーーーー

繰り返しになりますが、

「国民年金保険料の失業等による特例免除申請」は年金事務所の人が親切丁寧に教えてくれることではありません。

この手のお得な制度は、「知らなければそれまで」です。

この世の中は情報弱者に対して本当に厳しく、無知であれば搾取され続ける運命です。

また、一番最悪なのは無知のまま放置し、「未納」としてしまうことです。

何度もしつこいですが、「未納」は本当に危険です。

支払いが厳しい場合は「免除」または「猶予」の申請を行いましょう。

退職した場合、『失業等による特例免除申請』を行うことで納付の選択肢が広がります。

国民年金保険料の納付を後回しにし、再就職後に追納することも可能です。

また、そのまま追納しないという選択肢も取ることができます。

退職した時は『失業等による特例免除申請』を行って全額免除を受け、

追納については再就職した後の経済状況を考慮しながらじっくり考えることをおすすめします。

お得な制度は自分でしっかりと確認し、人生の選択肢を増やしていきましょう。

また、税金や国民年金保険料の支払いでnanacoを使いたい場合は、還元率1.2%のリクルートカードがおすすめです。

なお、リクルートカードを発行する場合、ポイントインカム経由がお得です。

◆こちらもおすすめ◆

コメント