今回は、

「サイドFIRE達成に向けた投資の重要ポイント」について書いていきます。

結論から言うと、

サイドFIRE達成へ向けた資産運用に最も適した手法は、

投資の王道である「インデックス投資」です。

実際に4,000万円の資産を作り、

現在サイドFIREのような生活をしている私の視点から解説します。

〈この記事の対象者〉

・FIREやサイドFIREに興味がある人

・労働から解放されたい人

・今より自由に生きたい人

〈注意点〉

筆者の経験と考えを書いていきます。

共通点が多いほど参考になると思います。

〈筆者の特徴〉

30代前半、独身、超倹約家、元社畜、元薬剤師、ゆるいミニマリスト、賃貸暮らし(基本社宅で自己負担小)、負債ゼロ

本記事の構成は、下記目次の通りです。

投資の王道:インデックス投資は「勝者のゲーム」である

前回の記事で、

「サイドFIRE達成に向けた資産運用のNG行為」を5つ挙げました。

「NG行為」、

つまり「必敗法」を避けることが非常に重要です。

また、

これら「NG行為」「必敗法」の逆を行うことが、

「勝率の高い投資法」への近道となります。

下記の通りです。

①一発逆転を狙い、ギャンブルに走ること

→「投資の王道は地味で退屈である」という真実を知ること

②負債を作り、時間を敵に回すこと

→出来る限り若いうちから投資を始め、時間を味方につけること

③他力本願、他人に任せること

→自分の頭で考えて行動し、手数料・コストを最小限にすること

④欲や他人の意見に左右され、ブレること

→自分の目的に沿ってブレずに運用を続け、欲をかかないこと

⑤正解を追い求め、やり込みすぎること

→基本ほったらかし、1年に1回だけ見直す

結論、

上記を全て満たすものこそ、

「勝者のゲーム」と呼ばれる、

米国株や全世界株を中心とした「インデックス投資」です。

※長期・積立・分散の原則を守る

順番に、

詳しく解説していきます。

サイドFIRE達成に向けた資産運用の重要ポイント 5選

「投資の王道は非常に退屈である」という真実を知ること

一発逆転を狙い、

ギャンブルに走ることは、

正直楽しいと思います。

ワクワクして、

大きく勝った時は脳内麻薬(ドーパミンやβ-エンドルフィン)が出て、

他のものでは替え難いような快感に浸れるでしょう。

しかし、

それは中毒性もあり、

非常に危険です。

実際、

楽しすぎるが故に、

負けるまでやり続けてしまう「愚かなギャンブル中毒者」が大量発生しています。

残念ながら、

「投資の王道」はそのような「楽しいギャンブル」とは真逆です。

「長期」「積立」「分散」のインデックス投資こそ、

再現性のある「勝率の高いやり方」であることは周知の事実です。

そして、

これは「非常に退屈でつまらないもの」です。

インデックス投資とは、

市場全体の動きを表す指標(インデックス)への投資することです。

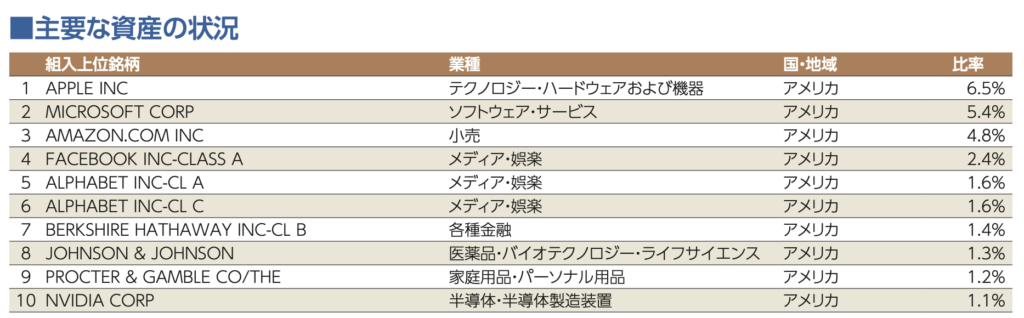

代表的なものとしてアメリカ経済のS&P500が挙げられますが、

S&P500はアメリカの優良企業500社から構成されています。

私も持っているeMAXIS Slim 米国株式(S&P500)の構成は下記の通りです。

S&P500の特徴を簡単にまとめると下記の通りです。

・「米国主要企業500社の詰め合わせパック」を買うことなので、

その1本だけで「分散」の役割を果たす

・企業によって割合が異なり、

Apple、Microsoft、Amazon、Facebook、Alphabet Inc.(Google)など大企業の比率が大きい

・株式市場全体にかけるため、

価値がゼロになることほぼありえない(ゼロになる時は、米国全体・世界全体が滅ぶ時)

・500社の構成については新陳代謝があり、

不適格企業は随時淘汰される

このように「分散」効果のあるインデックス投資を、

「長期」「積立」で運用することこそが、

「勝者のゲーム」だと言われています。

まずは、

この真実を知ることが大切です。

次項より、

それぞれの視点から詳しく説明していきます。

出来る限り若いうちから投資を始め、時間を味方につけること

2020年の段階で日本人で投資をしている人の比率は40.5%であり、

未だに約6割が投資をしていないと言われていました。

これは、

証券口座を開設し、

行動するだけで「上位4割に入ることができる」ということを意味します。

証券口座を持ち、

投資を経験し、

マネーリテラシーを上げることがサイドFIRE達成の必須条件であり、

投資を始めるのは若ければ若いほど望ましいです。

特に、

これからは長い人生(人生100年時代)となるので、

時間を味方につけることが重要です。

早く始めれば、

それだけ多くの複利効果を得ることが出来ます。

計画的に負債を作り、

不動産投資などで利益を作る方法もありますが、

資産形成初期〜中期にその資格はないと思った方が良いです。

※難易度が高いので、大火傷をする可能性が高い

資産形成初期〜中期には、

負債を作らないことを強くお勧めします。

複利を払い続け、

時間を「敵」に回し、

「他人の人生」を生きることになるからです。

逆に、

時間を「味方」につけて複利を獲得し続けることが大切です。

100万円を20年間、

4%の利回りで運用することが出来れば、

20年後には219万円になります。

現実的な利回りで、

20年で2倍以上の価値になります。

若いうちの蓄財・投資をなめてはいけません。

今からでも遅くありません。

出来る限り若いうちから投資を始め、

時間を味方につけることが非常に重要です。

自分の頭で考えて行動し、手数料・コストを最小限にすること

まず、

「銀行員」「銀行窓口の人間」「証券窓口の人間」を信頼してはいけません。

彼らは、

彼らの利益のため、

私たちから手数料をとることしか考えていません。

自分のお金は自分で守り、

「他人の手数料」のために生きてはいけません。

このような「無駄なコスト」をなくすことが第一優先です。

楽天証券やSBI証券など、

コストのかからないインターネットの証券口座を開設しましょう。

インターネットの証券口座は、

人件費がかからない分、

手数料が安いのです。

ある本には、

「年0.5%以上の手数料(運用管理費)はぼったくり」だと書かれていました。

これを1つの指標にすると良いと思います。

また、

インデックスファンドの手数料(運用管理費)は非常に安く、

購入手数料は無料のものが多く存在します。

それに対し、

個別株を運用するアクティブファンドは、

コストが非常に高いです。

しかも短期で売買するため、

その売買の度に手数料がかかり、

「手数料の積み重ね」は馬鹿になりません。

手数料と税金を考えると、

「アクティブ投資がインデックス投資と同じ成績を上げるには年利4.3%上回る必要がある」と言われています。

この「手数料の差」を埋めることは現実的ではなく、

インデックス投資が「勝者のゲーム」であり、

アクティブ投資が「敗者のゲーム」であると言われる所以です。

アクティブ投資のプロの平均値も、

「手数料の分だけインデックス運用に負ける」ということは過去のデータからも明らかになっています。

・「窓口の人間」に「無駄な手数料」を払うことをやめ、

手数料の少ないインターネットの証券口座を開設する。

(楽天証券やSBI証券)

・アクティブ投資で「無駄な手数料」を払うことをやめ、

手数料の少ないインデックス投資をする。

このように自分の頭で考え、

手数料・コストを最小限にすることが非常に重要となります。

また、

余計な税金を払わないよう、

NISAやiDeCoなどの投資非課税制度を利用することも大切です。

これについては、

別記事で詳しく解説しています。

自分の目的に沿って運用を続け、欲をかかないこと

投資の王道であるインデックス投資で資産形成すると決めたら、

そのルールを「守り続けること」が大切です。

「長期」「つみたて」「分散」の原則を守り続けます。

インデックス投資による資産形成スピードは非常に緩やかで、

刺激も少なく、

つまらないものです。

しかし、

そんなもの、

最初からわかっていたはずです。

「サイドFIRE達成」などの目的に向け、

ギャンブルではなくインデックス投資を選んだのであれば、

その目的に沿って運用を続け、

欲はかかないよう気を付ける必要があります。

決して、

定期的にやってくる「仮想通貨バブル」などに躍らされてはなりません。

また、

暴落相場に動じないような、

「ブレない心」も大切です。

長期的視点を見失ってはいけません。

暴落相場に動揺し、

慌てて売るのは絶対にNGです。

暴落は、

長期的視点からしたら買い増しのチャンスです。

「暴落はチャンスだ」と思えるマインドが重要となります。

自分の目的に沿って運用を続け、

欲をかくことなくブレずに運用を続けることが鍵となります。

基本ほったらかし、1年に1回見直す

タイミングを読まない、

いや、

「読むことを要さないこと」がインデックス投資の正攻法です。

また、

相場を気にかけることなく、

「ほったらかし」で余計なストレスを抱えないことが、

インデックス投資のメリットの1つだと私は考えています。

愚直に、

「長期」「分散」で「積み立てる」のみです。

前述の通り、

一喜一憂しない精神と、

周りの意見や雰囲気に流されない気持ちが大事です。

インデックス投資をやっても日常は良くなりませんが、

資産形成はじっくり進んでいます。

「長期」「積立」「分散」のインデックス投資により、

ドルコスト平均法で愚直に積み立てることで高値掴みを回避し、

ゆっくりお金持ちになっていきます。

そして、

投資はやり込むことなく、

本業や自己投資で自分の価値を高めることに集中し、

年に1回だけ見直し(リバランス)をするのがベストな投資法だと考えています。

インデックス投資の最適ポートフォリオ(バランス)については、

個人の年齢やリスク許容度によって異なるため、

ここでの言及は避けることとします。

後述の書籍でも記載されているので、

学んでいただければ幸いです。

まとめ:インデックス投資で「長期」「積立」「分散」の原則を守る

以上、

「サイドFIRE達成に向けた投資の重要ポイント」についてでした。

まとめです。

ーーーーーーーーーー

サイドFIRE達成に向けた資産運用の重要ポイント 5選

①「投資の王道は非常に退屈である」という現実を知ること

②出来る限り若いうちから投資を始め、時間を味方につけること

③自分の頭で考え、手数料・コストを最小限にすること

④自分の目的に沿ってブレずに運用を続け、欲をかかないこと

⑤基本ほったらかし、1年に1回だけ見直す

ーーーーーーーーーー

結論、

「長期」「積立」「分散」の原則を守ったインデックス投資は勝者のゲームです。

現在、

全世界株式も米国株式(S&P500)も高い状態を推移しています。

コロナショックも一瞬で終わり、

全世界株式も全米株式もものすごい勢いで回復しています。

私の投じている資産も1年で20%ほど増加しており、

異常とも呼べるレベルです。

多くの人が「今はバブルだ」「すぐに暴落する」と言っていますが、

私もその可能性は高いと考えています。

しかし、

これまで述べてきた通り、

投資に正解はありません。

現在、

私は愚直にインデックス投資を積み立てつつ、

暴落時に突っ込むキャッシュをキープしています。

※キャッシュ(現金)は普通預金金利の高い銀行に入れています

私はFIRE達成(サイドFIREから昇格!)という目的に沿って、

自分で稼ぐ力を蓄え、

自己投資を行いつつ、

ブレずに運用を続ける予定です。

次回は、

「勝者のゲーム」とは真逆の「敗者のゲーム」について書いていきます。

おすすめ書籍(2冊)

本記事の内容について、

おすすめ書籍を2冊紹介します。

「投資の大原則 人生を豊かにするためのヒント」

「投資必勝法」などの文句に惑わされないために必要な知識をつけるのに最適な本です。

短期的トレード・投機(ギャンブル)は「敗者のゲーム」であり、

「勝者のゲーム」とは地味で退屈なものであるという真実を学ぶことが出来ます。

「FACTFULNESS(ファクトフルネス) 10の思い込みを乗り越え、データを基に世界を正しく見る習慣」

課題があるという事実と、

世界が成長するという事実は両立することを理解できます。

「世界は良くなっている」という事実に気づけば、

株式全体に投資するインデックス投資の有意義さが理解でき、

「投資必勝法」などの詐欺やギャンブルに手を出す余地はなくなるです。

是非、

この2冊を手に取り、

読んでみて下さい。

本記事では、

私目線で切り取った情報のみを載せ、

アレンジしています。

当然のことですが、

個人の価値観により、

人それぞれ重要な情報は異なります。

自分の頭で考え、

自分の人生を生きるためにも、

是非手にとって読んでみて下さい。

上記2冊の併せ読みをおすすめします。

今後、

あなたの取るべき行動が見えてくると思います。

↓こちらもおすすめ↓

・貧乏ごっこの概要

・お金の後悔シリーズ

・ゆるいポイ活

・サイドFIREの概要

・サイドFIREの達成戦略

・9年で4,000万円作った過程

・サイドFIRE生活の葛藤

コメント